|

| Ảnh minh họa |

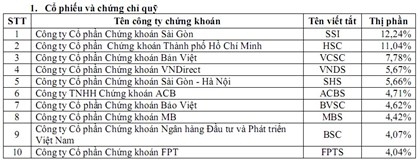

Sở giao dịch chứng khoán Hồ Chí Minh (HSX) và Sở giao dịch chứng khoán Hà Nội (HNX) vừa công bố thị phần môi giới quý I/2015. Đáng chú ý nhất là sự soán ngôi của Công ty chứng khoán Sài Gòn (SSI) trên cả sàn HSX, HNX và thị trường giao dịch của các công ty đại chúng chưa niêm yết – UpCom.

Cuộc chiến song mã

Kết quả này lợi tạm thời ghi nhận thắng lợi của SSI trước Công ty chứng khoán Hồ Chí Minh (HSC) trong cuộc chiến thị phần dai dẳng và quyết liệt nhất trên thị trường giữa hai bên trong một thời gian dài. Cuộc rượt đuổi với kết quả sít sao khi SSI chiếm 12,24% thị phần trên HSX, 8,58% trên HNX và 16,87% trên UpCom.

Trong khi HSC chiếm 11,04% thị phần trên HNX, 8,46% trên HNX và 8,15% trên UpCom. Trên thực tế, đằng sau bức tranh thị phần này là cuộc chiến quyết liệt giữa hai bên để lôi kéo khách hàng mà vũ khí chủ chốt là sử dụng dịch vụ margin (giao dịch cho vay ký quỹ). Điều này cũng giải thích tỷ lệ thị phần của hai công ty này luôn giữ vị trí cao và ở khoảng cách khá xa so với các công ty chứng khoán khác trong top 10 về thị phần.

Trên thực tế, để đẩy mạnh dịch vụ margin, các công ty phải có nguồn vốn dồi dào để cho khách hàng vay mua chứng khoán. Theo báo cáo tài chính hợp nhất đã kiểm toán 2014 vừa được SSI công bố, trong tổng số 2.107,9 tỷ đồng tiền phải thu của khách hàng thì có tới 2.003,5 tỷ đồng phải thu từ nghiệp vụ giao dịch ký quỹ. Trong cuộc đua, HSC cũng mạnh tay hỗ trợ nhà đầu tư. Con số phải thu từ hoạt động giao dịch này tính tới cuối năm 2014 theo báo cáo tài chính vừa được HSC công bố cũng lên tới 2.025,9 tỷ đồng dù vốn chủ sở hữu của HSC chưa bằng 50% vốn chủ sở hữu của SSI.

|

| Top 10 thị phần môi giới trên HSX |

Tuy nhiên, cuộc chiến margin vừa qua đã bị ảnh hưởng khi Thông tư 36 của Ngân hàng Nhà nước chính thức được áp dụng từ ngày1/2 vừa qua. Bởi theo quy định của thông tư này, các ngân hàng sẽ không được cho vay quá 5% vốn điều lệ để đầu tư cổ phiếu và ngân hàng nào có nợ xấu trên 3% cũng không được triển khai nghiệp vụ này.

Như vậy, “đầu vào” của công ty chứng khoán sẽ bị hụt khi hợp tác với các ngân hàng không đạt “chuẩn” chiếu theo quy định của thông tư 36. Điều này dẫn tới các công ty chứng khoán phải tìm tới ngân hàng khác hoặc phải tự tạo vốn cho mình.

Tuy nhiên, ngay từ cuối năm 2014, HSC đã lên kế hoạch vay 1.400 tỷ đồng từ các ngân hàng. Trong khi đó, SSI cũng đã lên kế hoạch phát hành trái phiếu với giá trị tối đa 1.500 tỷ đồng. Đến ngày 26/2, SSI tiếp tục điều chỉnh tăng vốn điều lệ lên 3.561 tỷ đồng. Đồng thời, SSI cũng công bố kế hoạch phát hành 71.221.090 cổ phiếu (tương đương tỷ lệ phát hành là 20%) để tăng vốn cổ phần từ nguồn thặng dư vốn cổ phần và lợi nhuận sau thuế chưa phân phối (là nguồn vốn thuộc quyền sở hữu và sử dụng của công ty mẹ). Tổng cộng nguồn vốn thực hiện là 712,21 tỷ đồng. Với nguồn lực dồi dào này, cuộc đua song mã này được dự đoán sẽ tiếp tục căng thẳng trong 2015.

Thị phần - cuộc chơi của các “ông” lớn

Theo bảng sắp xếp thứ tự thị phần trên hai sàn Hà Nội và Hồ Chí Minh, top 10 công ty chứng khoán đứng đầu về thị phần đã chiếm tới 64,2%, còn trên sàn Hà Nội, con số này là 57,7%. Số thị phần còn lại được chia cho 76 công ty chứng khoán còn lại, có nghĩa là mỗi công ty chứng khoán nhỏ chỉ có thị phần chưa tới 1% thậm chí dưới 0,5%.

|

| Top 10 về thị phần môi giới trên HNX |

Với những công ty chứng khoán có ngân hàng mẹ bảo trợ như công ty chứng khoán Bảo Việt (chiếm thị phần 4,62% trên HSC và 5,06% trên HNX), công ty chứng khoán Sài Gòn – Hà Nội (chiếm thị phần 5,66% trên HSX và 8,46% trên HNX), công ty chứng khoán ACB (chiếm thị phần 4,71% trên HSX và 4,07% trên HNX)…thì việc huy động vốn từ ngân hàng là không khó.

Còn với những công ty chứng khoán hoàn toàn độc lập như SSI (tiền mặt đến 31/12/2014 là 552,6 tỷ đồng và 375 tỷ đồng tiền gửi ngân hàng kỳ hạn dưới 3 tháng) hay HSC (tiền mặt đến 31/12/2014 là 1.506 tỷ đồng) thì có ưu thế vốn lớn, uy tín cao nên trong trường hợp phát hành cổ phiếu tăng vốn hoặc phát hành trái phiếu như đề cập ở trên thì lợi thế cũng lớn hơn những công ty chứng khoán nhỏ.

Công ty chứng khoán Bảo Việt (BVSC) cho rằng, giới hạn cho vay đầu tư, kinh doanh cổ phiếu của thông tư 36 không ảnh hưởng mạnh đến nguồn cung margin của các công ty chứng khoán lớn bởi hần hết các công ty này đã chủ động huy động thêm vốn từ các nguồn khác nhau. Thậm chí, theo BVSC, nhóm công ty này sẽ được lợi khi các công ty chứng khoán nhỏ gặp khó khăn và cần thời gian để tìm các nguồn vay mới thay thế.

Đơn cử như công ty chứng khoán VnDirect (chiếm thị phần 5,67% trên HSX và 6,004% trên HNX), từ1/2 khi các ngân hàng thương mại hợp tác ngừng cho vay đối với các khoản mới thì công ty này khẳng định có thể tự lực cánh sinh có vốn chủ sở hữu hơn 1.800 tỷ đồng. Với công ty chứng khoán MB (MBS,chiếm 4,42% thị phần trên HSX và 4,95% trên UpCom), khi hạn mức dịch vụ cho vay thanh toán tiền mua chứng khoán (margin) kết hợp với Ngân hàng Quân đội đã bị chạm tỷ lệ tối đa và ngừng giải ngân từ ngày 2/2 thì MBS đã khuyến nghị khách hàng chuyển dịch vụ khác của công ty với lãi suất ưu đãi. Công ty chứng khoán Tân Việt mới đây cũng đã huy động được gần 184 tỷ đồng từ bán trái phiếu và dự kiến công ty này sẽ tiếp tục phát hành trong năm 2015.

Với công ty chứng khoán nhỏ, không chỉ đối mặt với khó khăn vốn có mà hiện nay Ủy ban Chứng khoán Nhà nước đang lấy ý kiến góp ý của các thành viên thị trường về dự thảo thông tư sửa đổi Thông tư 210, trong đó đáng chú ý nhất là quy định công ty chứng khoán không được vay, huy động vốn từ các tổ chức khác, cá nhân khác dưới mọi hình thức kể cả các hợp đồng hợp tác ba bên, hợp đồng giao vốn hoặc các hợp đồng kinh tế có bản chất vay, cho vay.

Thậm chí, công ty chứng khoán cũng không được sử dụng vốn của đối tác, của khách hàng. Các công ty nhỏ hiện đang cho rằng, quy định này nếu được ban hành sẽ dồn họ vào bước đường cùng bởi việc vay vốn ngân hàng hay huy động vốn qua phát hành trái phiếu chỉ những công ty chứng khoán mới thuận lợi. Điều này có nghĩa là những công ty này không chỉ có thể mất thị phần vốn rất nhỏ bé mà ngay cả sự tồn tại cũng khó có thể giữ được trước mục tiêu cơ cấu lại thị trường của cơ quan quản lý.

Bình luận bài viết (0)

Gửi bình luận