Thận trọng với kế hoạch lợi nhuận

Năm 2023 đánh dấu những thách thức lớn từ xuất khẩu giảm và lãi suất cao hạn chế khả năng tiếp cận tín dụng của doanh nghiệp và cá nhân. Nền lãi suất cao xuyên suốt 2023 khiến biên lãi thuần (NIM) của nhiều ngân hàng giảm, trong khi điều kiện kinh tế kém tích cực làm tăng tỷ lệ nợ xấu và tổng chi phí tín dụng.

Bên cạnh đó, các ngân hàng còn bị ảnh hưởng bởi thị trường trái phiếu, bảo hiểm và bất động sản.

Bước sang năm 2024, phần lớn doanh nghiệp đều lạc quan về triển vọng phục hồi kinh tế, song còn tồn tại nhiều thách thức khiến nhiều ngân hàng tỏ ra thận trọng hơn với kế hoạch kinh doanh.

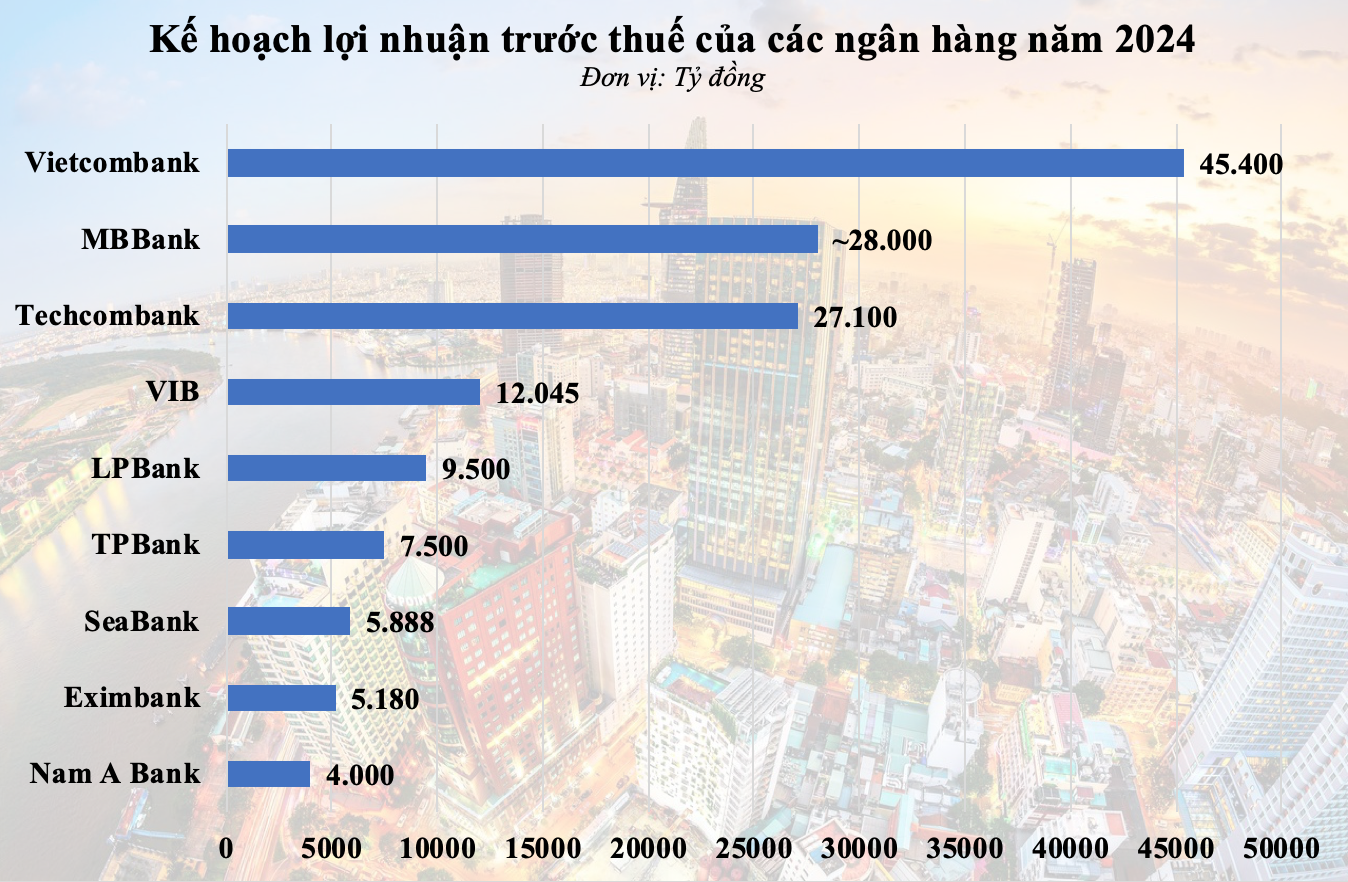

Biểu đồ thống kê kế hoạch lợi nhuận của các ngân hàng trong năm 2024.

Tại hội nghị triển khai nhiệm vụ 2024, Tổng Giám đốc Vietcombank cho biết, mục tiêu lợi nhuận trước thuế năm 2024 của ngân hàng sẽ tăng ít nhất 10%. Như vậy, với lợi nhuận hợp nhất của Vietcombank đạt 41.244 vào năm 2023, có thể ước tính rằng ngân hàng này sẽ thu về gần 45.400 tỷ đồng.

Ngoài ra, Vietcombank cũng đề ra những nhiệm vụ như tổng tài sản tăng ít nhất 8%, tăng trưởng tín dụng ít nhất 12%, nằm trong hạn mức Ngân hàng Nhà nước (NHNN) giao, nợ xấu dưới 1,5%.

Năm 2024, Techcombank lên kế hoạch tăng trưởng tín dụng 16,2% (trong hạn mức được Ngân hàng Nhà nước cấp phép); tăng trưởng huy động vốn phù hợp với tốc độ tăng trưởng tín dụng thực tế; lợi nhuận năm 2024 dự kiến tăng trưởng 18,4% lên 27.100 tỷ đồng.

Techcombank cũng dự kiến trình phương án phân phối lợi nhuận năm 2023 với mức chia cổ tức dự kiến là 15% bằng tiền mặt, tương ứng cổ đông sở hữu 1 cổ phiếu sẽ được nhận 1.500 đồng và dự chi khoảng gần 5.284 tỷ đồng.

Bên cạnh đó, Hội đồng quản trị Techcombank có kế hoạch phương án tăng vốn điều lệ từ hơn 35.225 tỷ đồng lên trên 70.450 tỷ đồng thông qua phát hành cổ phiếu từ nguồn vốn chủ sở hữu. Tỷ lệ phát hành dự kiến là 100%, tức cổ đông sở hữu 100 cổ phiếu được hưởng quyền sẽ được nhận thêm 100 cổ phiếu mới.

Khác với các ngân hàng cổ phần lớn, Eximbank lại đặt ra mục tiêu lợi nhuận tham vọng hơn với lợi nhuận trước thuế là 5.180 tỷ đồng, tăng 90,5% so với kết quả thực hiện năm 2023.

Eximbank đặt mục tiêu dư nợ tín dụng tăng 14,6%, lên 161.000 tỷ đồng, trong khi tỷ lệ nợ xấu được giảm về ngang với năm 2022, ở mức 1,8%. Tổng tài sản của ngân hàng này được kỳ vọng tăng thêm 11%, lên 223.500 tỷ đồng, huy động vốn tăng 10,5%, lên 175.000 tỷ đồng.

Cổ phiếu ngân hàng còn dư địa bứt phá?

Trong năm 2024, SeaBank dự kiến Ngân hàng Nhà nước sẽ tạm dừng hạ lãi suất điều hành ít nhất cho đến nửa đầu năm 2024. Tác động đến NIM của các ngân hàng sẽ giảm thiểu dần nhờ giảm chi phí huy động vốn, kết hợp với nhu cầu tín dụng hồi phục.

Với bối cảnh lãi suất cho vay giảm, SSI Research kỳ vọng tăng trưởng tín dụng sẽ phục hồi lên mức 14%.

Theo ước tính của SSI Research, tăng trưởng lợi nhuận trước thuế năm 2024 của các ngân hàng có thể đạt 15,4%. Đây là mức tăng trưởng tốt hơn so với mức 4,6% trong năm 2023. NIM được dự báo sẽ phục hồi 9 điểm cơ bản lên mức 3,75%.

Cổ phiếu "vua" dự kiến sẽ có những con sóng tăng mạnh trong nửa cuối năm 2024.

Trên thị trường chứng khoán, quỹ ngoại Pyn Elite Fund cũng tỏ ra lạc quan với triển vọng cổ phiếu ngành ngân hàng,

Theo tính toán của Pyn Elite Fund, tỷ lệ P/E trôi nổi của nhóm ngân hàng hiện là 7,6 và tỷ lệ P/E dự kiến cho năm 2024 là 6,2; 2025 là 5,1; 2026 là 4,2 lần. Trong khi đó, tỷ lệ P/B trôi nổi của các cổ phiếu ngân hàng hiện là 1,3. Pyn Elite Fund dự báo tỷ lệ P/B cho năm 2024 là 1,1; 2025 là 0,9 và 2026 là 0,7 lần.

Quỹ này cho rằng định giá thấp là yếu tố giúp cổ phiếu ngân hàng giảm bớt mức độ khốc liệt trong các nhịp điều chỉnh. Đồng thời, đây cũng là một trong những yếu tố góp phần thu hút thêm dòng tiền mới nhập cuộc

Tuy nhiên, trao đổi với báo Giao Thông, ông Nguyễn Thế Minh, Giám đốc phân tích Công ty Chứng khoán Yuanta Việt Nam vẫn khá thận trọng khi cho rằng 2024 là năm tương đối khó cho ngân hàng khi nguồn thu không còn đa dạng như các năm trước và chủ yếu phụ thuộc vào lãi thuần.

Lý do là Bancassurance (phân phối bảo hiểm qua ngân hàng) năm nay gần như sẽ không thực hiện được do sự kiểm soát của cơ quan quản lý. Trái phiếu dù tốt lên nhưng không quá thuận lợi và chỉ có một vài ngân hàng lớn có nguồn thu từ đây.

Nhìn chung, nguồn thu từ lãi của các ngân hàng là chủ yếu nhưng rủi ro lãi suất huy động không còn dư địa giảm mà có thể phải sớm tăng trở lại vào khoảng tháng 5, 6 do thanh khoản bớt dồi dào. Trong khi đó, lãi suất cho vay giảm xuống khiến biên lãi ròng của các ngân hàng bị thu hẹp.

Ông Minh nhận định tiền gửi không kỳ hạn có thể mang lại lợi nhuận năm 2024. Tuy nhiên, chỉ một số ngân hàng lớn có lợi thế này (chủ yếu là nhóm ngân hàng lớn và quốc doanh), còn lại đa số ngân hàng sẽ có mức lợi nhuận đi ngang so với 2023.

Vị chuyên gia này cho rằng sau một thời gian liên tục tăng giá, định giá của ngành ngân hàng đã không còn rẻ. Cổ phiếu nhóm này cần có thời gian để cân bằng lại định giá và được dự báo có những con sóng tăng mạnh vào cuối quý II/2024.

Bình luận bài viết (0)

Gửi bình luận