Bộ Tài chính đang lấy ý kiến sửa đổi, bổ sung Luật Thuế thu nhập cá nhân. Nhiều ý kiến cho rằng, việc sửa đổi rất cần thiết bởi luật có quá nhiều bất cập, nhất là mức giảm trừ gia cảnh, mức tính thuế...

Báo Giao thông trao đổi với bà Nguyễn Thị Cúc, Chủ tịch Hội Tư vấn Thuế Việt Nam, nguyên Phó Tổng cục trưởng Tổng cục Thuế, người đã tham gia xây dựng Luật Thuế thu nhập cá nhân ngay từ đầu.

Nên trừ chi phí hợp lý, hợp lệ?

Bà Nguyễn Thị Cúc

Nhiều ý kiến cho rằng, mức giảm trừ gia cảnh 4,4 triệu đồng/tháng cho mỗi người phụ thuộc là chưa hợp lý so với thực tế chi tiêu cơ bản cho người phụ thuộc, nhất là chi phí học hành cho con và cha mẹ già ốm đau, bệnh tật... Theo bà, dự thảo luật có nên thay đổi cách tiếp cận, theo hướng: Người nộp thuế cũng được trừ chi phí hợp lý, hợp lệ như với doanh nghiệp, thay vì giới hạn một mức giảm trừ gia cảnh như hiện nay?

Đây cũng là một cách tiếp cận. Tuy nhiên, cách tiếp cận này phù hợp hơn với những quốc gia mà họ quản lý được tất cả các khoản thu nhập cũng như chi tiêu của người nộp thuế. Đồng thời, kèm theo đó là họ sẽ tính thuế từ những đồng thu nhập đầu tiên chứ không phải từ mức thu nhập 5 triệu đồng/tháng trở lên như chúng ta.

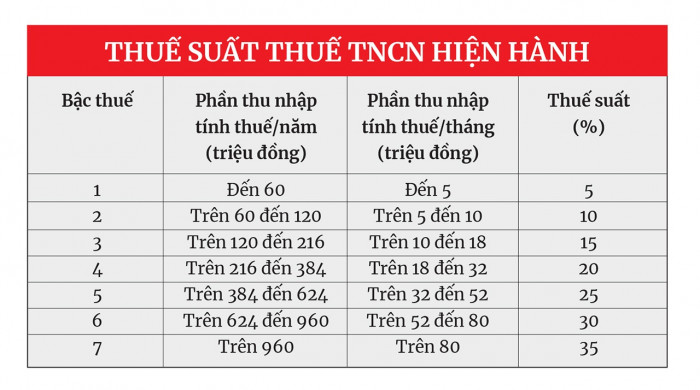

Liên quan quy định của Luật Thuế thu nhập cá nhân, Báo Giao thông đã có nhiều bài viết nêu một số bất cập của chính sách này và đề xuất hướng sửa đổi. Trong đó, nổi cộm nhất là biểu thuế lũy tiến có quá nhiều bậc, mức thuế suất cao, khiến gánh nặng thuế đè lên vai người làm công ăn lương, đặc biệt là sau một thời gian dài dịch bệnh Covid-19.

Trong lần lấy ý kiến sửa đổi Luật này, Bộ Tài chính đề xuất tập trung vào một số nội dung như: Đối tượng nộp thuế, thu nhập chịu thuế, thu nhập được miễn thuế, cơ sở tính thuế và xác định số thuế phải nộp, thuế suất, giảm trừ gia cảnh...

Có nghĩa là họ sẽ không có khoản giảm trừ gia cảnh, mà sẽ áp dụng biểu thuế lũy tiến tương ứng với mức thu nhập sau khi trừ đi các khoản chi tiêu.

Còn ở ta chưa kiểm soát được thu nhập nên mới chọn phương án là cho tất cả các khoản chi phí chi tiêu ở mức giảm trừ gia cảnh (mức tối thiểu) để người nộp thuế trang trải cuộc sống. Ngoài ra, sau khi giảm trừ gia cảnh, người có thu nhập từ 5 triệu đồng/tháng (60 triệu đồng/năm) trở lên mới phải nộp thuế.

Nguyên tắc thiết kế của chúng ta là những người có thu nhập thấp, kể cả thu nhập trung bình cũng chưa phải nộp thuế; chỉ những người có thu nhập cao hơn bình quân của xã hội mới phải nộp thuế thu nhập cá nhân.

Vấn đề ở chỗ, mức giảm trừ gia cảnh đang được chỉ ra hàng loạt bất cập như: Không dựa vào mức sống tối thiểu, thu nhập bình quân đầu người, cũng không căn cứ vào mức lương tối thiểu chung và mức lương tối thiểu theo vùng. Vô lý ở chỗ, mức lương tối thiểu theo 4 vùng chênh nhau gấp 1,5 lần mà mức thu nhập khởi điểm đóng thuế và giảm trừ gia cảnh lại bằng nhau. Quan điểm của bà thế nào?

Mức giảm trừ gia cảnh thì nên so sánh với GDP bình quân đầu người. Năm 2023, chúng ta đặt mục tiêu phấn đấu GDP bình quân đầu người là 4.400 USD/người/năm (96- 98 triệu đồng/người/năm). Như vậy, mức giảm trừ gia cảnh hiện nay đang cao hơn GDP bình quân theo đầu người.

Tôi cũng may mắn được tham gia xây dựng Luật Thuế thu nhập cá nhân từ những ngày đầu và nhớ rằng, vấn đề này cũng đã được đưa ra bàn thảo. Quả thực, có những quan điểm cho rằng, “tôi ở Hà Nội tôi phải được giảm trừ gia cảnh cao hơn ở miền núi”, song ngược lại có những người ở miền núi cũng cho rằng, “tôi muốn được ở Hà Nội chi tiêu đắt đỏ để tôi được giảm trừ”. Cho nên đây cũng là lý do để loại bỏ phương án thu thuế thu nhập cá nhân từ những đồng đầu tiên như tôi đã đề cập ở trên.

Tôi cũng xin được nhấn mạnh, giảm trừ gia cảnh là khoản giảm trừ giả định cho các mức chi tiêu bình quân chứ không phải người nộp thuế chỉ được chi tiêu chừng đó. Thực tế là họ có thể chi tiêu trong phạm vi toàn bộ thu nhập sau khi đã nộp thuế.

Tôi lấy ví dụ, một người có thu nhập 40 triệu đồng, sau khi giảm trừ bảo hiểm (4,2 triệu đồng), giảm trừ gia cảnh (19,8 triệu đồng bao gồm 11 triệu đồng cho bản thân và 4,4 triệu cho mỗi người phụ thuộc), khoản thu nhập phải chịu thuế của họ là 16 triệu đồng.

Áp theo biểu thuế lũy tiến hiện hành, số thuế họ phải nộp là 1,65 triệu đồng. Như vậy, khoản thu nhập còn lại sau khi thực hiện nghĩa vụ thuế của họ là 38,35 triệu đồng và họ tiêu xài bao nhiêu là nhu cầu của họ.

Giảm thuế suất, giãn bậc

Sau một thời gian dài chịu ảnh hưởng nặng nề do dịch Covid-19, thu nhập của người lao động suy giảm song nguồn thu từ thuế thu nhập cá nhân vẫn tăng mạnh Ảnh: Tạ Hải

Nhưng mức giảm trừ gia cảnh thấp, trong khi mức thuế suất cao, biểu thuế lũy tiến từng phần có tới 7 bậc với mức thuế cao nhất lên tới 35% - cao gần gấp đôi với thuế suất thuế thu nhập doanh nghiệp. Theo bà, những bất cập này cần được sớm sửa đổi thế nào để bớt gánh nặng với người nộp thuế thuế, nhất là với người làm công ăn lương.

Báo cáo của Tổng cục Thuế cho thấy, thực hiện nhiệm vụ thu ngân sách Nhà nước đối với thuế thu nhập cá nhân năm 2022 cả nước đạt 166.733 tỷ đồng, đạt 138% dự toán (tương ứng 48.658 tỷ đồng) và tăng 27% so với cùng kỳ năm 2021.

Đây là số thu thuế thu nhập cá nhân cao nhất từ 10 năm trở lại đây, tăng gấp 3,5 lần so với số thu năm 2013 - thời điểm điều chỉnh tăng mức giảm trừ gia cảnh từ 4 triệu đồng/người/tháng lên 9 triệu đồng/người/tháng. Đồng thời, tăng hơn 50%, tương ứng gần 57.000 tỷ đồng, sau khi điều chỉnh tăng mức giảm trừ gia cảnh vào năm 2020 từ 9 triệu đồng/người/tháng lên 11 triệu đồng/người/tháng.

Tôi cho rằng, Luật phải được sửa toàn diện. Nếu chỉ nâng mức giảm trừ gia cảnh mà các bậc thuế, thuế suất vẫn giữ như hiện hành thì chúng ta chỉ mới điều chỉnh rất ít cho những người chưa đến ngưỡng nộp thuế. Trong khi những người đang nộp thuế hiện nay thì không được điều chỉnh đáng kể.

Hay nếu chúng ta chỉ giảm từ 7 bậc xuống còn 5 bậc nhưng thuế suất cao nhất vẫn để mức 35% thì tỷ lệ điều tiết vẫn cao hơn hiện nay.

Vậy theo bà, mức thuế suất cao nhất còn bao nhiêu là hợp lý?

Mức thuế suất cao nhất theo tôi chỉ nên ở 25 - 27% hoặc cùng lắm 28 - 30% là hợp lý. Nhưng điều quan trọng hơn, là phải giãn khoảng cách giữa các bậc thuế, hiệu quả điều tiết sẽ thấy rõ.

Tôi lấy ví dụ, ngay cả khi giữ mức thuế suất cao nhất tới 35%, song phạm vi áp dụng là người có thu nhập tới 300 triệu đồng/tháng trở lên thì không tác động gì nhiều vì rất ít người đạt ngưỡng thu nhập này.

Tương tự, tôi trở lại ví dụ, một người có thu nhập 40 triệu đồng, theo quy định hiện hành, phải nộp thuế thu nhập cá nhân là 1,65 triệu đồng. Tuy nhiên, nếu chúng ta giãn bậc thuế theo hướng, người có thu nhập từ 5 - 20 triệu đồng vẫn chịu thuế suất 5% (hiện nay thu nhập từ 5 triệu đồng trở lên chịu thuế 5%; từ 5 - 10 triệu đồng chịu thuế 10%; từ 10 - 18 triệu đồng chịu thuế 15%...), thì người có thu nhập 40 triệu đồng chỉ phải nộp 900 nghìn đồng, giảm gần 50% số thuế phải đóng so với hiện nay.

Tất nhiên, các con số này là bao nhiêu thì phải được tính toán cẩn trọng, chính xác bởi các chuyên gia thuế, trên cơ sở dữ liệu đầy đủ, để phù hợp với thu nhập cá nhân, đảm bảo cân đối, công bằng, bình đẳng giữa những người nộp thuế.

Và không chỉ với thu nhập từ tiền lương, tiền công, cần tính toán lại nhiều đối tượng chịu thuế, nhiều khoản thu nhập khác. Trong đó, có những khoản cần mở rộng, nhưng ngược lại, có những khoản cần phải xem xét, tính toán lại.

Luật Thuế thu nhập cá nhân hiện có quá nhiều bất cập, nhất là mức giảm trừ gia cảnh, mức tính thuế... trở thành gánh nặng đối với nhiều người, nhất là những người làm công ăn lương

Cụ thể những khoản nào cần phải mở rộng, khoản nào cần thu hẹp, thưa bà?

Theo quy định hiện hành, các cá nhân kinh doanh không được trừ chi phí nhưng có doanh thu 100 triệu đồng trở lên đã phải chịu thuế, như vậy chưa hợp lý.

Hay một số khoản thu nhập như từ đầu tư vốn, chuyển nhượng vốn… cách tính hiện nay đang có vấn đề. Tôi lấy ví dụ, chúng ta đang thu thuế suất 2% trên mỗi giao dịch chuyển nhượng bất động sản. Nên nhớ, giá trị giao dịch bất động sản khá cao nên 2% là một khoản không nhỏ, song có thể hợp lý trong trường hợp thị trường tăng giá.

Tuy nhiên, thực tế hiện nay cho thấy bất động sản đóng băng, người mua bị thua lỗ nhưng vẫn phải đóng thuế. Tương tự là thuế giao dịch chứng khoán. Suốt thời gian dài vừa qua, thị trường chứng khoán liên tục suy giảm, nhà đầu tư thua lỗ song vẫn phải nộp thuế 0,1% giá trị giao dịch. Khoản thu, cách thu này cũng cần phải được xem xét lại.

Đồng thời, để đảm bảo thu đúng, thu đủ, công bằng, cần tăng cường công tác quản lý. Hiện nay, có 10 loại thu nhập chịu thuế thu nhập cá nhân, 14 khoản thu nhập được miễn thuế. Tuy nhiên, phải thẳng thắn nhìn nhận là công tác quản lý chưa tốt, chủ yếu chúng ta mới thu được từ những người có công ăn việc làm ổn định mà chúng ta hay so sánh vui là “nắm những người có tóc”.

Một thu nhập khác gần như cũng chưa thu được đồng thuế nào là quà biếu, quà tặng. Riêng tài sản thừa kế, chúng ta mới thu thuế được từ một số tài sản bắt buộc phải đăng ký như: Nhà, đất, phương tiện… trong khi bỏ qua nhiều loại tài sản khác như: Vàng bạc, đá quý, tiền mặt…

Do vậy, để đảm bảo chính sách thuế được công bằng, vừa có ý nghĩa điều tiết, vừa khuyến khích những người làm giàu chân chính, cần phải sửa kỹ càng, toàn diện Luật Thuế thu nhập cá nhân. Sau khi đã có một chính sách rõ ràng, phải kết hợp với biện pháp quản lý, trong đó mấu chốt là kiểm soát thu nhập và chi tiêu.

Cảm ơn bà!

Bình luận bài viết (0)

Gửi bình luận